Bạn đọc đã biết nhiều đến quy tắc mua theo trường phái của O’Neil trong bộ sách “Làm Giàu Từ Chứng Khoán”, nhưng O’Neil cũng là một bậc thầy bán khống. O’Neil cho rằng, bán khống là một kỹ thuật khó hơn so với mua. Trong thị trường con gấu, bạn chỉ có hai lựa chọn: (1) ôm tiền mặt đứng ngoài và (2) bán khống. Bài viết này trình bày một số quy tắc vàng trong bán khống mà O’Neil cùng các môn đệ thiết lập nên.

6 QUY TẮC VÀNG

Có 6 quy tắc và nguyên lý vàng đối với hoạt động bán khống và mang lại nền tảng triết lý cho phương pháp bán khống kiểu O’Neil. Chúng tôi gọi đây là 6 Quy Tắc Vàng Trong Bán Khống và là công cụ chính để tìm cổ phiếu nào để bán khống, dựa trên tình trạng dẫn dắt và thành khoản. Khi chúng ta bán khống nó, chúng ta sẽ biết cách nên đặt lệnh dừng lỗ ở đâu và các quy tắc chốt lãi như thế nào.

Tất nhiên, khi các cổ phiếu dẫn dắt là những “cổ phiếu lớn” trong bất cứ thị trường tang giá nào bắt đầu đạt đỉnh và quay đầu giảm điểm, các hàm ý vĩ mô cho thị trường chung thường phát ra tín hiệu cho thị trường con gấu. Theo định nghĩa, các cổ phiếu dẫn dắt là nguyên nhân chính đẩy thị trường đi lên trong xu hướng tăng thì dòng tiền sẽ rút ra khỏi nhóm cổ phiếu dẫn dắt trong thị trường giảm giá. Do đó, chúng ta muốn tập trung bán khống vào chính những cổ phiếu dẫn dắt lớn đã tăng giá mạnh mẽ trong thị trường tăng giá trước đó. Trong thị trường con gấu, những cổ phiếu nào đã tăng nhanh nhất trong trường tăng giá thì có khả năng cao nhất sẽ giảm giá mạnh nhất trong thị trường giảm giá. Vì thế, chúng ta có thể thiết lập hai Quy Tắc Vàng Bán Khống đầu tiên:

QUY TẮC 1: Chỉ bán khống thị trường chung rõ ràng đang ở trong xu hướng giảm, và ở đầu thị trường con gấu sớm nhất có thể. Nếu bạn bán khống ở cuối thị trường con gấu, sau khi thị trường chung đã có xu hướng giảm trong suốt nhiều tháng, bạn có thể đã tham gia cuộc chơi quá muộn. Bán khống muộn trong thị trường con gầu có thể là thảm họa, vì thế bạn phải ý thức về điều này. Cụ thể, nếu thị trường giảm mạnh so với đỉnh và tất cả mọi người xung quanh bạn đều nói về việc bán khống thì hãy chú ý để hàm ý của quan điểm đối ngược (khi tất cả mọi người cùng bi quan thì đó là đáy).

QUY TẮC 2: Tập trung bán khống ở các “cổ phiếu lớn” đã tăng giá mạnh trong thị trường bò tót trước đó và đang cho thấy những dấu hiệu tạo đỉnh lớn. Điều này có nghĩa bạn chắc chắn sẽ có rất ít mã nằm trong ứng viên bán khống.

Như bạn sẽ thấy ở phần sau của chương này, các mẫu hình tạo đỉnh quan trọng, chẳng hạn như vai đầu vai ở đỉnh, có thể mất 8-12 tuần hoặc nhiều hơn để hình thành sau khi đỉnh cao nhất được thiết lập. Một vài mẫu hình có thể mất thời gian lâu lơn, và trong một số trường hợp ngoại lệ, có thể chỉ mất một vài tuần trước cổ phiếu đó mất sạch hết năng lượng. Điểm mấu chốt trong hầu hết các trường hợp bán khống là chỉ báo tâm lý của cổ phiếu chiến thắng trước đó đều duy trì ở mức lạc quan cao độ trong thời gian dài. Từ góc độ tâm lý, đây chính là bối cảnh hoàn hảo cho việc bán khống vì bản chất con người thường vui mừng quá mức với những gì đã xảy ra rồi. Các nhà đầu tư đã lỡ tàu đối với các “siêu cổ phiếu” và không bao giờ mua nó khi nó đang tăng giá, sẽ thấy muốn mua khi cổ phiếu lần đầu giảm mạnh từu đỉnh. Các nhà môi giới và phân tích có thể sẽ đưa ra khuyến nghị “mua mạnh” với các cổ phiếu dẫn dắt cũ đang giảm giá vì thấy nó có vẻ “đang rẻ đi” sau cú giảm giá mạnh từ đỉnh. Chính vì điều này nên chỉ báo tâm lý đối với các cổ phiếu dẫn dắt cũ vẫn tiếp tục duy trì ở mức cao, đưa một ít dòng tiền còn lại đổ vào cổ phiếu này, khiến nó hồi trở lại. Sẽ phải mất một khoảng thời gian để loại bỏ sạch những kẻ lạc quan này, và đó là lý do tại sao phải mất khoảng 8-12 tuần hoặc nhiều hơn để thiết lập điểm bán khống hợp lý trước khi giảm mạnh. Trong hầu hết các trường hợp, một số cổ phiếu có giá trị vốn hóa lớn với nhiều nhà đầu tư tổ chức từng tham gia mua, sẽ phải mất nhiều thời gian hơn để loại bỏ, trong khi đó các cổ phiếu vốn hóa nhỏ hơn thường nhanh hơn trong việc bẻ gãy đợt hồi này và chuyển sang xu hướng giảm, thường chỉ mất trong vòng 12 tuần tính từ đỉnh cao nhất.

QUY TẮC 3: Hãy tìm kiếm các cổ phiếu dẫn dắt cũ đang có đợt tăng giá 8-12 tuần kể từ đỉnh cao nhất.

Trong hầu hết các trường hợp, các cổ phiếu dẫn dắt cũ (là những cổ phiếu lớn) sẽ rất thanh khoản với khối lượng giao dịch bình quân mỗi phiên trên 1-2 triệu/cổ phiếu. Nói chung, chúng tôi ưa thích các ứng cử viên bán khống có thanh khoản bình quân trên 2 triệu cổ phiếu mỗi ngày. Nên tránh bán khống các cổ phiếu đang giao dịch khoảng vài ngàn cổ phiếu cổ phiếu, trừ khi nhà đầu tư có ý định thiếp lập một quy mô vị thế bán khống nhỏ trong tài khoản. Chúng tôi cũng xác định quy mô vị thế bán khống tối đá cho mỗi cổ phiếu có thanh khoản bình quân mỗi ngày ít hơn 1 triệu cổ phiếu, bằng 0.5% thanh khoản bình quân của nó. Do đó, đối với cổ phiếu có thanh khoản bình quân mỗi ngày là 300,000 cổ phiếu, thì quy mô vị thế bán khống tối đa là 1,500% hoặc quy mô vị thế bán khống chỉ bằng 5% tài khoản mà thôi (tính theo giá trị), thậm chí là ít hơn. Các cổ phiếu chỉ giao dịch vài trăm nghìn cổ phiếu là khá mỏng và vị thế rất dễ bật tăng mạnh trở lại, gây tổn thất lớn cho việc bán khống, thậm chí ngay cả khi quy mô vị thế bán khống là khá nhỏ. Do đó, Quy Tắc Vàng Bán Khống #4 là:

QUY TẮC 4: Chỉ bán khống những cổ phiếu có thanh khoản bình quân tối thiểu 1-2 triệu cổ phiếu/ngày và càng nhiều càng tốt. Nói chung, tránh bán khống những mã cổ phiếu có thanh khoản thấp, vì rủi ro giá có thể đảo chiều tăng mạnh do thanh khoản thấp dễ bị thao túng.

Mức dừng lỗ đối với các lệnh bán khống nên trong khoảng 3%-5%. Nếu bạn lỗ 3% so với giá bán khống và cổ phiếu đang hồi phục với thanh khoản lớn hơn thanh khoản bình quân, tốt nhất là bạn nên xem ngưỡng 3% là mức dừng lỗ lý tưởng (tức nên đóng lệnh) và sẵn sàng bán khống trở lại nếu như đợt hồi phục này bất ngờ thất bại. Ngoài ra, nếu cổ phiếu bạn bán khống tạo tín hiệu mua pocket pivot, bạn nên cover (mua lại cổ phiếu để đóng vị thế bán khống) ngay lập tức. Ngược lại, nếu cổ phiếu hồi phục yếu ớt, bạn có thể sử dụng mức dừng lỗ 5%, đôi khi là cộng thêm 1%-3% nữa nếu muốn. Mức dừng lỗ đối với các vị thế bán khống tùy thuộc quy mô vị thế trong danh mục, tâm lý cá nhân, và khả năng chấp nhận rủi ro. Có một cách xử lý điểm dừng lỗ là sử dụng kỹ thuật “cover theo lớp”, tức cover lại hàng theo từng phần khi giá hồi phục chống lại bạn. Ví dụ, bạn cover 1/3 số cổ phiếu khi giá tăng 3% so với giá bán khống, tiếp tục cover thêm 1/3 số cổ phiếu khi giá tăng 5% so với giá bán khống, và cuối cùng cover nốt 1/3 số cổ phiếu còn lại khi giá tăng 7% so với giá bán khống. Hoặc cách hoán vị khác của chiến lược này là cover ½ vị thế khi giá tăng 3% so với giá bán khống, và cover nốt ½ vị thế còn lại khi giá tăng 5% so với giá bán khống. Bạn cũng có thể sử dụng tương tự cho trường hợp giá tăng 5% và 7% so với giá bán khống. Khi bạn có được kinh nghiệm trong việc bán khóng, bạn có thể phát hiện nhiều cách hoán vị khác cho chiến lược dừng lỗ phù hợp nhất đối với bạn, nhưng bất kể trong trường hợp nào, điều quan trọng là luôn có kế hoạch đóng lệnh cho bất cứ lệnh bán khống nào. Khi giá tăng mạnh chống lại vị thế bạn khống, trong khi bạn lưỡng lự hoặc do dự, bạn sẽ rơi vào tình thế nguy hiểm gọi là “chết đơ” (ND: nghĩa là đứng như trời trồng, vừa là lái âm theo từ “trây đơ” (trader)). Vì thế, Quy Tắc Vàng #5 là:

QUY TẮC 5: Thiết lập mức dừng lỗ khoảng 3%-5%, sử dụng mức dừng lỗ chặt 3% nếu cổ phiếu bắt đầu tăng giá mạnh, với khối lượng lớn hơn mức trung bình và chống lại bạn. Kỹ thuật “cover theo lớp” cũng có thể được sử dụng. Ví dụ như cover 1/3 số cổ phiếu bán khống khi giá tăng 3%, cover 1/3 số cổ phiếu bán khống tiếp theo khi giá tăng 5% và cuối cùng cover nốt 1/3 còn lại khi giá tăng 7%, hoặc nhiều kiểu hoán vị khác. Mức dừng lỗ phụ thuộc vào tâm lý cá nhân và khả năng chấp nhận rủi ro, vì thế người bán khống nên cố gắng xác định cách nào là tốt nhất cho họ khi áp dụng vào thế giới thực.

Vì các cổ phiếu thường có những cú tăng giá nhanh ngay trong xu hướng chính là giảm, thật thông minh khi xác định các mục tiêu giá hợp lý bạn nên kỳ vọng khi thực hiện bán khống. Trong hầu hết các trường hợp, mục tiêu lợi nhuận nên là 20%-30% Nếu bạn từng trải qua trường hợp các vị thế có mức lãi gần 15%-20% ,sau đó tăng giá và xóa sạch lợi nhuận của bạn, thì bạn cần phải điều chỉnh lại việc này, hoặc sử dụng kỹ thuật “cover theo lớp”, trong đó bạn cover một nửa số cổ phiếu bán khống khi có mức lợi nhuận 15% – 20% và phần duy trì phần còn lại để tìm kiếm lợi nhuận 20% – 30%.

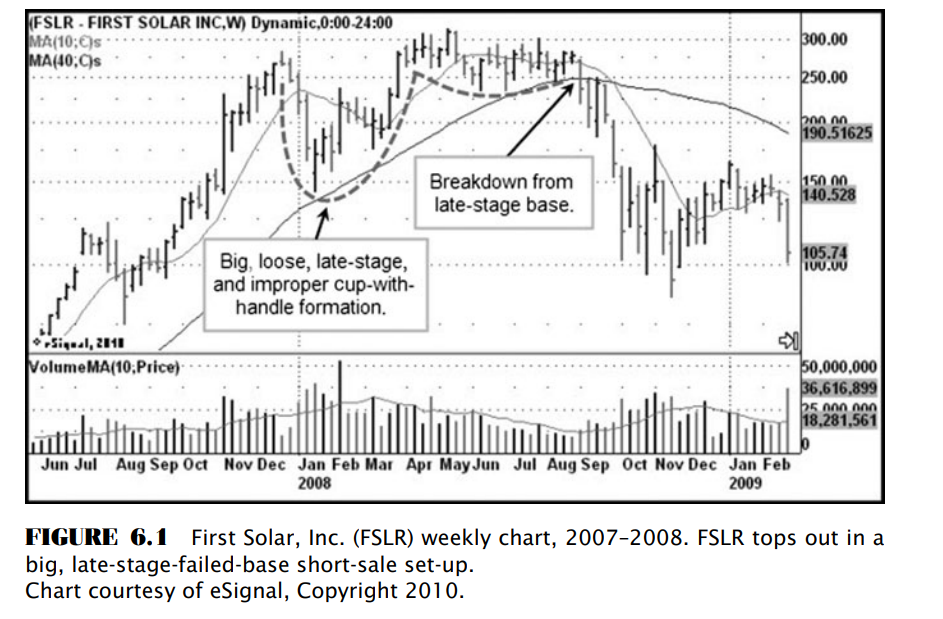

Đôi khi, đường trung bình di động 20 ngày có thể được sử dụng làm công cụ trailing stop (lệnh dừng lỗ động) cho bất cứ vị thế bán khống nào đang có mức lãi khá lớn. Một khi cổ phiếu giảm mạnh từ một tín hiệu bán khống và mẫu hình tạo đỉnh chuẩn, và đã giảm điểm trong vài ngày đến vài tuần, đường trung bình di động 20 ngày thường được sử dụng làm công cụ tham chiếu cho việc xác định sự đảo chiều sang xu hướng tăng, vì thế làm công cụ trailing stop hiệu quả. Trong Hình 6.1, chúng tôi nhìn thấy First Solar, Inc (FSLR) giảm mạnh từ mẫu hình chiếc cốc tay cầm ở nền giá cuối, bị lỗi, lớn, rộng và lỏng. Lưu ý những tay cầm rộng và lỏng này kéo dài với giá đóng cửa nhiều tuần nằm gần sát nhau. Sau đây là mẫu hình mà FSLR đã đạt đỉnh vào cuối năm 2008.

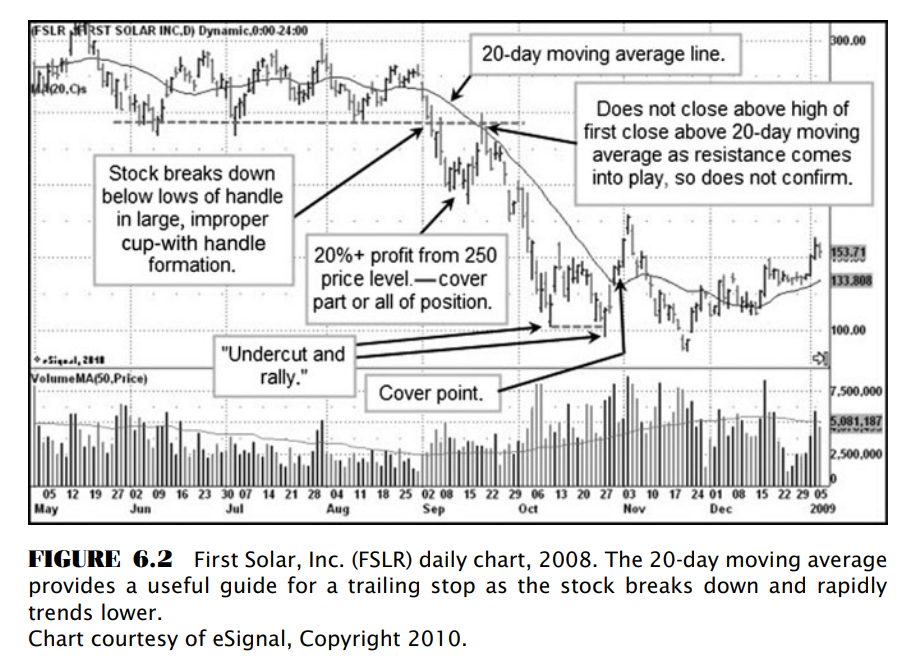

Trong Hình 6.2, chúng ta có thể nhìn thấy một cách chi tiết cú giảm giá mạnh của FSLR trên đồ thị ngày. Cổ phiếu phá thủng đường hỗ trợ tạo bằng cách nối các đáy của tay cầm, tương ứng với vùng giá 250 khi nhìn tổng quan trên đồ thị tuần trên Hình 6.1. Sau khi FSLR phá thủng vùng hỗ trợ nối các đáy của tay cầm, nó bắt đầu hồi trở lại mức kháng cự tại vùng 250. Bởi vì (1) cổ phiếu không tiếp tục tăng để vượt qua đỉnh của ngày đầu tiên đóng cửa trên MA20 ngày và (2) Đường MA20 ngày cũng trùng với vùng giá kháng cự mạnh 250 của các đáy tay cầm. Do đó, bạn chưa cần thiết phải cover lại hàng bán khống ở đây.

Tuy nhiên, chú ý giá đã giảm từ mức 250 xuống 200, tương đương mức lợi nhuận 20%, cũng “khá ngọt” và gần đáp ứng quy tắc mục tiêu lợi nhuận 20%-30% của tôi. Cổ phiếu này có thể bị bán khống trở lại khi giá tăng trở lại chạm vào MA20 ngày và đáy của cây nến, vốn là vùng kháng cự tại vùng giá 250.

Lưu ý, FSLR giảm xuống mức 100 mới nảy lên và sau đó tiếp tục kiểm tra lại mức đáy 100 (có thủng thấp hơn một chút), tạo ra tình thế “cú móc và hồi phục”, cũng được xem là điểm chốt lãi hay đóng vị thế bán khống lý tưởng (short cover). Quan sát các đáy được kiểm tra lại và có cú móc (undercut) có thể hữu ích trong việc xác định khi nào nên cover lại một phần hoặc toàn bộ vị thế bán khống, vì rất nhiều nhiều cổ phiếu có rũ bỏ vị thế bán khống bằng cách tạo cú móc so với đáy ngắn hạn trước (trong vòng 1-2 tuần) hoặc các đáy trung hạn (vài tuần đến vài tháng). Giả vờ “Phá thủng hỗ trợ” rồi cho cổ phiếu bật tăng trở lại là cách dễ để bẫy bên bán khống. Vì thế, các cổ phiếu có khynh hướng “tạo cú móc và tăng giá. Quan sát những cú móc này giúp chúng ta xác định khi nào nên cover một phần hoặc toàn bộ vị thế bán khống. Điều này được rút ra từ Quy Tắc 6.

QUY TẮC 6. Một khi vị thế bán khống đang có lời, chạm đến mục tiêu lợi nhuận 20% – 30% hoặc sử dụng kỹ thuật “cover theo lớp”, tức cover ½ vị thế một khi có mức lợi nhuận 15% – 20%, và cover phần còn lại ở mức lợi nhuận 20% – 30%. Hoặc cách làm khác, một khi vị thế bán khống có được mức lợi nhuận tốt, có thể sử dụng MA 20 ngày làm mức dừng lỗ động (trailing stop). Nếu đường MA gần nhất nằm trên mức giá hiên tại là MA50 ngày hoặc MA200 ngày thì bạn càng nên sử dụng MA 20 ngày. Bạn cũng có thể xem các cú móc so với đáy cũ như là điểm hồi phục tiềm năng vì thế nên chốt một phần hoặc toàn bộ vị thế bán khống.

CASE VCB

VCB là leader trong ngành ngân hàng và leader của thị trường trong năm 2019. Đây là cổ phiếu lớn đóng vai trò trụ cột, giữ chỉ số VN-Index với thanh khoản bình quân gần 1 triệu cổ phiếu (chính xác là hơn 800k cổ phiếu/phiên).

VCB có điểm breakout nền giá 3 (mẫu hình chiếc cốc tay cầm) vào ngày 17/1/2020. Tuy nhiên, sau đó lại điều chỉnh đi xuống khiến điểm phá vỡ bị thất bại. Giá chạm MA50 ngày và bật lên vì đây là đường phòng thủ của big boy. Việc giá hồi phục từ MA50 ngày nhưng không vượt được MA20 ngày là dấu hiệu cảnh báo.

Hơn nữa, chúng ta đã có phân kỳ âm giữa giá và MACD.

Bên cạnh đó, giá hiện nay đã phá thủng đường trendline hỗ trợ nối từ tháng 6.2019 và đáy tháng 8/2019.

Nguồn: X-TEAM tổng hợp và biên tập Các bài viết khác về KIẾN THỨC CANSLIM

Đọc thêm về Dữ liệu CANSLIM Việt Nam

Tiếp đến, bạn cũng có thể