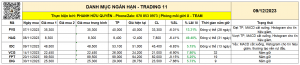

1. Tổng quan về PVS | CTCP Dịch vụ Kỹ thuật Dầu khí Việt Nam

a. Lĩnh vực hoạt động

Tổng CTCP Dịch vụ Kỹ thuật Dầu khí Việt Nam (PVS) được thành lập từ năm 1993 hiện đang là một thành viên thuộc Tập đoàn Dầu khí Quốc gia Việt Nam (PVN). PTSC được hình thành dựa trên cơ sở sáp nhập của Công ty Dịch vụ Dầu khí (PSC) và Công ty Địa vật lý và Dịch vụ Dầu khí (GPTS). Với vốn điều lệ ban đầu là 4.779 tỷ đồng

PVS có 6 mảng kinh doanh, trong đó 2 mảng kinh doanh chính đó là: M&C và Dịch vụ FSO/FPSO, với tỉ trọng đóng góp từ 65-70% cơ cấu doanh thu của PVS, đồng thời cũng là những mảng có nhiều tiềm năng tăng trưởng mạnh nhất trong tương lai 1-2 năm tới để tạo ra sự đột biến trong KQKD cho doanh nghiệp! Ngoài ra PVS cũng mở rộng hoạt động kinh doanh trong các lĩnh vực khác như: Dịch vụ lắp đặt, bảo dưỡng các CTDK biển (O&M-Operation & Maintenance), Dịch vụ tàu chuyên ngành dầu khí, Dịch vụ cảng, Dịch vụ khác + khảo sát địa chấn.

- Mảng dịch vụ cơ khí M&C, PVS hiện là nhà thầu xây lắp dầu khí hàng đầu tại Việt Nam. Các hoạt động này liên quan đến Thiết kế, Mua sắm, Thi công và Chạy thử cho lĩnh vực công nghiệp trên bờ và dưới biển => Chiếm tỷ trọng lớn nhất trong doanh thu (khoảng 50%), nhưng biên lợi nhuận gộp lại khá thấp (khoảng 2%)

- Mảng FPSO & FSO là một kho nổi được sử dụng để tiếp nhận hỗn hợp dầu khí khi ở ngoài biển, sau đó xử lý, lưu trữ và chuyển lên tàu chở dầu. PVS hiện đang sở hữu 06 kho nổi FSO/FPSO => Đóng góp khoảng 15% – 20% doanh thu của PVS. Mảng FPSO & FSO chiếm khoảng 50% lợi nhuận sau thuế và mang lại lợi nhuận ổn định hàng năm.

b. Tình hình hoạt động kinh doanh Q3/2023

PVS công bố KQKD Q3/2023 không thực sự tích cực với lợi nhuận thuần đạt 141 tỷ đồng (-26,6% YoY) trong khi doanh thu thuần đạt 4.176 tỷ đồng (+19,2% YoY), chủ yếu do chi phí quản lý chung cao hơn dự kiến (do tăng chi phí thuê ngoài).

Mặt khác, lợi nhuận tài chính đạt 175 tỷ đồng (+50,5% YoY), nhờ lãi tiền gửi, cho vay/lãi tỷ giá tăng mạnh. PVS cũng hoàn tất quá trình thanh lý hợp đồng đối với FPSO Lam Sơn và ghi nhận lỗ 20 tỷ đồng trong Q4/2023. Loại bỏ các khoản mục tỷ giá và dự phòng, lợi nhuận thuần điều chỉnh Q3/2023 đạt 165 tỷ đồng, (-3,9% YoY)

Nhìn chung, lợi nhuận thuần 9 tháng đầu năm 2023 đạt 580 tỷ đồng (+9,6% YoY), Kỳ vọng KQKD Q4/2023 sẽ tích cực hơn nhờ HĐKD cốt lõi cải thiện và hoàn nhập chi phí bảo hành cho các dự án cũ.

2. Triển vọng kinh doanh

- Mảng M&C (sẽ là động lực tăng trưởng chính PVS trong thời gian tới): Giá dầu dự báo sẽ vẫn neo ở mức cao vì căng thẳng U-Nga tiếp diễn, mở cửa lại của Trung Quốc và cắt giảm sản lượng từ OPEC, điều này đã kích hoạt các hoạt động Thăm dò & Khai thác (E&P) trên toàn cầu, mang lại nhiều việc làm hơn cho mảng M&C của PVS => Tổng giá trị hợp đồng M&C thực hiện của PVS có thể đạt trên 500 triệu USD trong năm 2023. Doanh thu mảng M&C này năm 2023 sẽ tăng trưởng khoảng 20% so với cùng kỳ lên 10.436 tỷ đồng, biên lợi nhuận gộp được cải thiện nhẹ lên mức 2%, từ đó, doanh thu & biên lãi gộp mảng M&C có thể cải thiện đáng kể từ năm 2024.

- Hưởng lợi từ dự án dầu khí Lô B – Ô Môn lớn nhất Việt Nam trị giá 10 tỷ USD: Dự án Lô B – Ô Môn dự kiến sẽ có quyết định đầu tư cuối cùng (FID) và kết quả đấu thầu trong năm năy, từ đó đem lại khối lượng công việc rất lớn PVS trong giai đoạn 2024 – 2027 => Dự án Lô B sẽ bắt đầu được khởi công từ năm 2024, và dự kiến mang tới lượng backlog 500 triệu USD cho PVS trong giai đoạn 2024 – 2027.

- Tiềm năng dài hạn từ mảng điện gió ngoài khơi: Hiện tại Chính phủ Việt Nam đang ưu tiên phát triển năng lượng xanh, nên nhờ Quy hoạch Phát triển Điện lực VIII (Quy hoạch điện VIII) của Việt Nam đã được phê duyệt. Trong dự thảo Quy hoạch điện VIII của Việt Nam, Chính phủ đặt mục tiêu mở rộng công suất điện gió thêm khoảng 28,000 MW đến năm 2030, trong đó, công suất điện gió ngoài khơi là 7,000 MW. Với giả định vốn đầu tư cho mỗi MW điện là 1,8 tỷ USD, tổng vốn đầu tư dự kiến sẽ cần khoảng 50 tỷ USD => Với vị thế là một trong những công ty đầu ngành trong lĩnh vực điện gió, kỳ vọng PVS sẽ được hưởng lợi trực tiếp khi Quy hoạch điện VIII được chính thức phê duyệt

3. Phân tích kỹ thuật

Nhình chart ta thấy:

- PVS giữ giá tốt tại vùng 35 – 35,6, khi nhanh chóng hồi phục từ vùng giá rơi hơn 13% kể từ đầu tháng 11, chạm lại kênh dưới của vùng giá song song

- MACD cắt lên trên đường tín hiệu kèm theo histogram vào vùng tăng giá (Màu hồng).

Khuyến nghị:

- Điểm mua: 35 – 35.6

- Cắt lỗ: +/- 33,5 | 6%

- Mục tiêu giá: +/- 41 | 15%