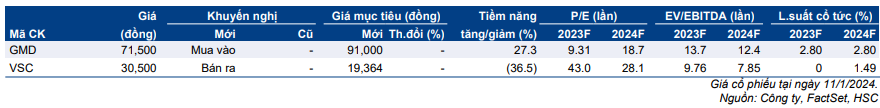

Sản lượng hàng hóa qua cảng hồi phục mạnh kể từ tháng 9/2023

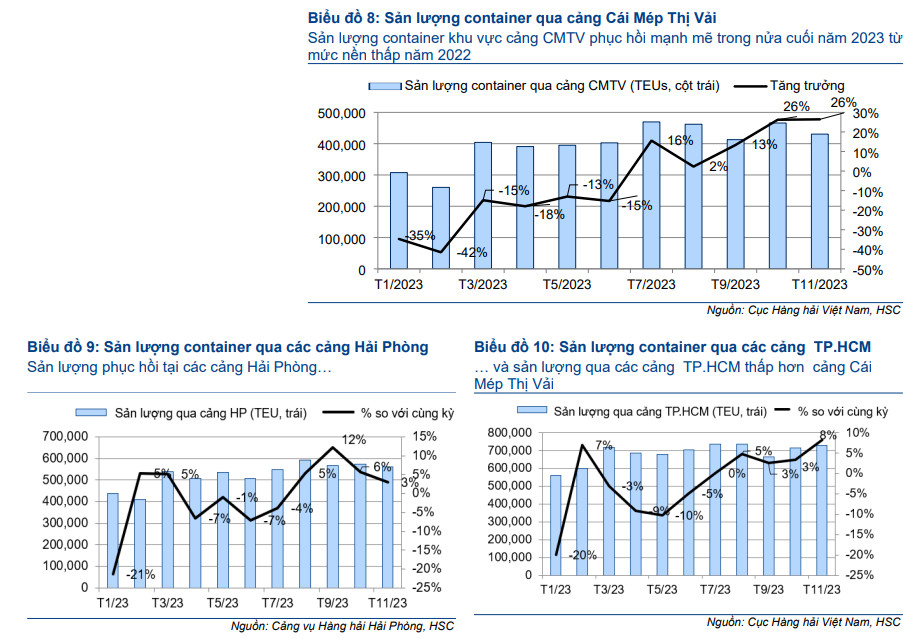

Theo Cục Hàng hải Việt Nam, trong giai đoạn từ tháng 9-11/2023, tổng sản lượng hàng container qua cảng của Việt Nam tăng 12% so với cùng kỳ đạt 6,4 triệu TEU, rất tích cực nếu so với mức giảm 7,7% trong 6 tháng đầu năm 2023 và tăng nhẹ 2% & 6% trong T7 & T8/2023.

Sản lượng hàng hóa qua cảng cải thiện mạnh nhờ mức nền thấp cùng kỳ năm ngoái. Các thị trường trọng điểm, bao gồm Mỹ & EU, đã cắt giảm mạnh đơn đặt hàng kể từ nửa cuối năm 2022 để giảm lượng hàng toàn kho về mức bình thường. Sau giai đoạn giải phòng hàng tồn kho, các đơn đặt hàng đã hồi phục trở lại và hoạt động thương mại đã dần cải thiện. Theo Tổng cục Thống kê, giá trị thương mại Q4/2023 của Việt Nam đã tăng 6,4% so với cùng kỳ và tăng 2,8% so với quý trước.

Triển vọng mạnh mẽ trong năm 2024

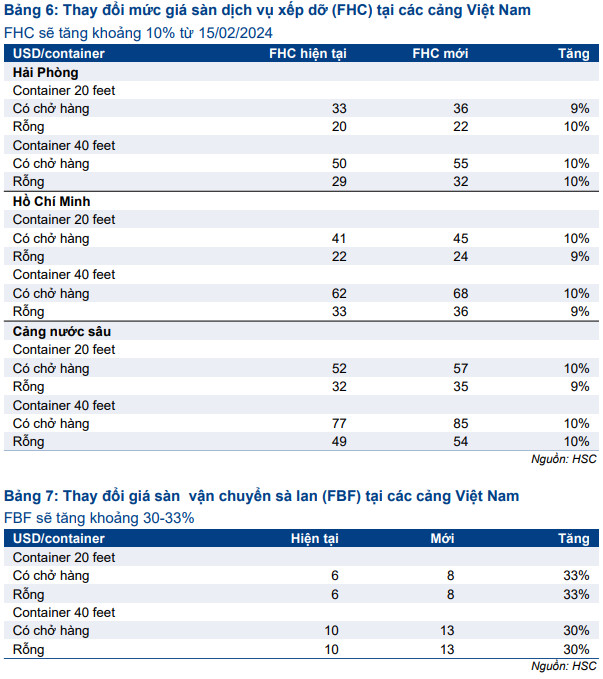

Bộ phận Kinh tế Vĩ mô của HSC dự báo giá trị xuất nhập khẩu của Việt Nam sẽ tăng trưởng 9% trong năm 2024, so với giảm 7,1% so với cùng kỳ trong năm 2023. Tăng trưởng thương mại sẽ hỗ trợ cho cho sản lượng hàng hóa qua các cảng biển của Việt Nam trong năm 2024, đặc biệt là Q1/2024 từ mức nền thấp cùng kỳ năm ngoái, khi sản lượng trong Q1/2023 giảm 13% so với cùng kỳ xuống 5,3 triệu TEU do các đơn đặt hàng từ thị trường Mỹ & EU sụt giảm. Bên cạnh sự phục hồi của sản lượng hàng hóa qua cảng, giá dịch vụ cảng biển mới điều chỉnh (tăng lần lượt 10% & 30%-33% đối với giá sàn dịch vụ xếp dỡ & vận chuyển sà lan), có hiệu lực từ ngày 15/2/2024, dự kiến cũng giúp nâng cao lợi nhuận ngành cảng biển.

Trong các trung tâm container trọng điểm của Việt Nam, lợi nhuận các cảng ở khu vực CMTV dự kiến sẽ tăng trưởng mạnh nhất trong năm 2024. HSC cũng kỳ vọng giá dịch vụ xếp dỡ sẽ tăng mạnh nhất ở khu vực này do mức độ cạnh tranh thấp. Lưu ý rằng khu vực này đã chịu ảnh hưởng tiêu cực trong giai đoạn thị trường Mỹ & EU tập trung giải phóng hàng tồn kho năm 2023.

Khủng hoảng ở Biển Đỏ đe dọa hoạt động thương mại toàn cầu

Một số hãng tàu lớn đã chuyển từ hải trình đi qua Biển Đỏ sang hải trình đi qua Mũi Hảo Vọng do các cuộc tấn công của phiến quân Houthi vào đầu năm nay. Mặc dù điều này sẽ làm gia tăng giá cước vận tải & kéo dài thời gian giao hàng sang khu vực EU & Mỹ (bờ Đông) nhưng tác động hiện tại đối với ngành cảng biển chưa đáng kể.

GMD vẫn là lựa chọn hàng đầu của HSC

GMD là lựa chọn hàng đầu của HSC nhờ vị thế dẫn đầu và lợi nhuận dự báo tăng trưởng mạnh mẽ trong năm 2024-2025. Theo đó, chúng tôi dự báo lợi nhuận HĐKD cốt lõi tăng trưởng mạnh lần lượt 25% và 26% trong năm 2024-2025 nhờ sản lượng hàng hóa qua cảng hồi phục và tỷ suất lợi nhuận cải thiện nhờ giá dịch vụ tăng lên. Cảng biển lớn nhất của GMD nằm ở khu vực CMTV – Gemalink (GIL) – dự kiến sẽ là động lực chính đẩy mạnh tăng trưởng lợi nhuận trong năm 2024-2025. HSC duy trì khuyến nghị Mua vào đối với GMD với giá mục tiêu là 91.000đ (tiềm năng tăng giá 27%).

Triển vọng tích cực với lợi nhuận thuần tăng trưởng mạnh

Những thông tin & sự kiện gần đây

Sản lượng hàng hóa qua cảng hồi phục mạnh kể từ Q4/2023

Sản lượng container qua cảng của Việt Nam tăng trưởng trở lại so với cùng kỳ kể từ nửa cuối năm 2023. Kể từ tháng 7 đến tháng 11/2023, các cảng của Việt Nam đã tiếp nhận xử lý 10,9 triệu TEU hàng hóa, tăng 8,6% so với cùng kỳ, so với giảm 7,7% so với cùng kỳ trong 6 tháng đầu năm 2023 (Bảng 1). Trong đó, sản lượng hàng hóa qua cảng từ tháng 9-11/2023 tăng 12% so với cùng kỳ. HSC cho rằng sản lượng hàng hóa qua cảng phục hồi là nhờ hoạt động thương mại hồi phục với kim ngạch xuất nhập khẩu tăng trưởng trở lại kể từ tháng 9/2023.

Hoạt động thương mại toàn cầu cải thiện sau khi quá trình giải phóng tồn kho

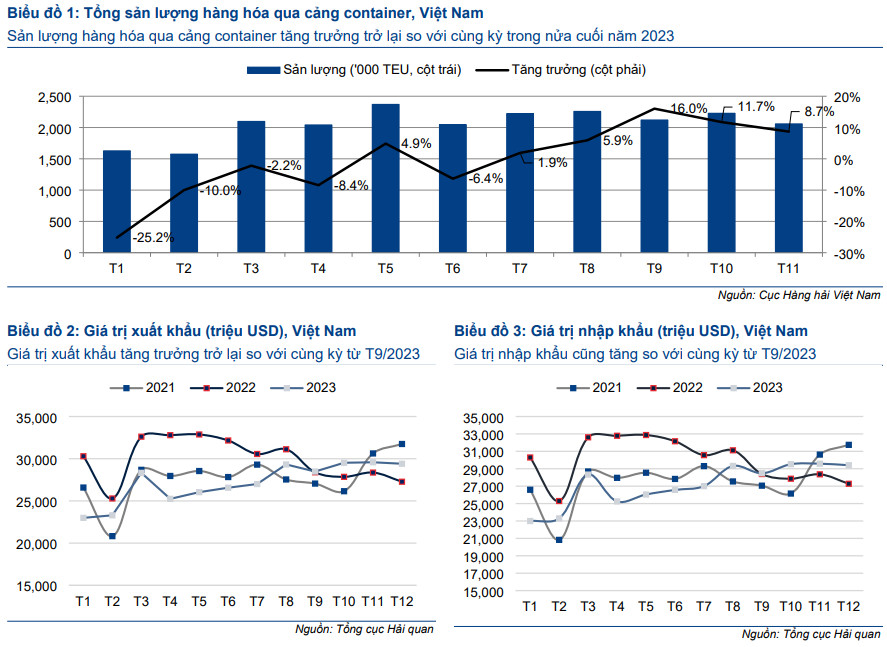

HSC cũng nhận thấy xu hướng hồi phục của sản lượng container trên thế giới. Theo Container Trades Statistics, sản lượng container toàn cầu đã tăng trưởng dương trở lại kể từ tháng 8/2023 sau khi sụt giảm trong 12 tháng kể từ tháng 8/2022.

Điều này có thể do các đơn đặt hàng từ các đối tác thương mại lớn như Mỹ & EU nhằm đưa hàng tồn kho trở lại mặt bằng bình thường sau giai đoạn tập trung giải phóng hàng tồn kho. Lượng hàng tồn kho ở Mỹ và EU đã tăng mạnh trong 6 tháng đầu năm 2022 sau khi các doanh nghiệp tại đây đặt hàng quá mức trước những lo ngại gián đoạn nguồn cung. Tuy nhiên, trong bối cảnh nhu cầu toàn cầu suy yếu vào nửa cuối năm 2022 vì lạm phát tăng và chính sách tiền tệ thắt chặt, lượng hàng tồn kho đã tăng lên mức rất cao và xảy ra tình trạng liên tục cắt giảm các đơn đặt hàng kể từ nửa cuối năm 2022 cho đến nửa đầu năm 2023.

Sau khi quá trình giải phóng hàng tồn kho kết thúc và lượng tồn kho hiện đã trở lại mức bình thường (Bảng 4), nhu cầu đã cho thấy sự phục hồi, từ đó dự kiến sẽ giúp đẩy mạnh sản lượng hàng container trong nửa cuối năm 2023 (Bảng 5).

Tác động từ cuộc khủng hoảng ở Biển Đỏ

Một số hãng tàu lớn đã tạm dừng vận chuyển qua Biển Đỏ do các cuộc tấn công của phiến quân Houthi vào đầu năm nay. Các hãng tàu đã chuyển hải trình sang tuyến Mũi Hảo Vọng phía nam Châu Phi. Điều này dự kiến sẽ làm tăng lần lượt 10 & 7 ngày thời gian vận chuyển hàng hóa từ Việt Nam sang EU & Mỹ (bờ Đông) cùng việc tăng giá cước vận tải container.

Trong ngắn hạn, tác động đối với các cảng biển là không lớn do khách hàng đã điều chỉnh hải trình và cho đến nay chưa có tác động đáng kể nào tới sản lượng hàng hóa. Xin nhắc lại rằng sản lượng hàng hóa qua cảng của Việt Nam cũng không chịu tác động đáng kể trong giai đoạn kênh đào Suez bị tắc nghẽn trong 6 ngày vào tháng 3/2021. Tổng sản lượng container qua cảng của Việt Nam trong tháng 3/2021 đạt 2,2 triệu TEU (vẫn tăng 10% so với cùng kỳ và tăng 31% so với tháng trước nhờ yếu tố mùa vụ của kỳ nghỉ Tết vào tháng 2/2021).

Tuy nhiên, HSC không dự đoán được thời điểm kết thúc cuộc khủng hoảng này nên tác động tiêu cực đến các cảng biển Việt Nam có thể sẽ gia tăng nếu tình trạng này kéo dài vì giá cước vận tại biển tăng cao sẽ làm giảm nhu cầu hàng hóa toàn cầu. Chúng tôi sẽ theo dõi chặt chẽ sự diễn biến tình hình và cập nhật dự báo/khuyến nghị nếu sự việc tại Biển Đỏ kéo dài và tác động tiêu cực đến nhu cầu.

Triển vọng năm 2024 khởi sắc nhờ nhu cầu và giá dịch vụ cải thiện

HSC đánh giá tình hình ở Biển Đỏ sẽ chỉ là rủi ro ngắn hạn. Do đó, chúng tôi tin rằng sản lượng hàng hóa qua cảng có thể sẽ phục hồi mạnh mẽ trong năm 2024, đặc biệt là nửa đầu năm 2024 từ mức nền thấp cùng kỳ năm ngoái, là khoảng thời gian các doanh nghiệp giải phóng hàng tồn kho. Ngoài ra, triển vọng của các công ty cảng biển được kỳ vọng cũng sẽ rất tích cực trong năm 2024 nhờ giá dịch vụ xếp dỡ tăng lên dựa trên Thông tư 39/2023/TT-BGTVT tăng khoảng 10% giá sàn dịch vụ xếp dỡ container (FHC) và 30-33% giá sàn vận chuyển sà lan (FHF) bên cạnh các nội dung khác.

Thông tư được ban hành ngày 25/12/2023 và có hiệu lực từ ngày 15/2/2024. Những thay đổi chính về giá dịch vụ được tóm tắt trong Bảng 6. HSC cũng phân tích tác động của Thông tư này trong Báo cáo nhanh về ngành ‘Ngành Cảng biển: Giá dịch vụ mới có hiệu lực từ ngày 15/2/2024, ngày 2/1/2024.

Trong số các trung tâm container chính của Việt Nam, HSC tin rằng lợi nhuận của các cảng ở khu vực CMTV sẽ tăng trưởng mạnh nhất trong năm 2024, so với các cảng ở khu vực Hải Phòng & HCM. Điều này là do các cảng ở tại CMTV đã chịu tác động tiêu cực do đơn hàng từ Mỹ & EU sụt giảm với khoảng 90% hàng hóa ở khu vực này xuất khẩu sang các thị trường Mỹ & EU. Trong khi đó, thị trường xuất khẩu của các trung tâm container khác có sự đa dạng hơn đáng kể. Theo đó, nhu cầu từ Mỹ & EU tăng lên với lượng tồn kho trở lại mặt bằng bình thường, các cảng ở khu vực CMTV sẽ được hưởng lợi nhiều nhất. Trên thực tế, sản lượng hàng hóa qua các cảng ở khu vực này kể từ tháng 7-11/2023 tăng 20% so với cùng kỳ, so với giảm 17,5% so với cùng kỳ trong 6 tháng đầu năm 2023.

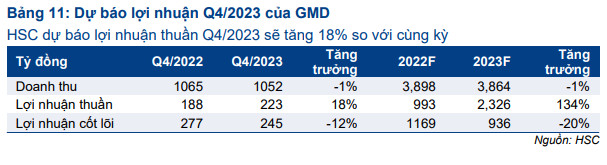

Ước tính lợi nhuận Q4/2023

GMD: Cảng biển lớn nhất của GMD là Gemalink (GIL) nằm ở khu vực CMTV. Sản lượng hàng hóa qua cảng GIL trong Q4/2023 đạt khoảng 360.000 TEU, tăng mạnh 78% so với cùng kỳ nhờ số tuyến dịch vụ mới hàng tuần trong Q4/2023 và sản lượng hàng hóa qua các cảng ở khu vực CMTV phục hồi mạnh mẽ. Từ đó, HSC ước tính lợi nhuận thuần Q4/2023 của GMD sẽ tăng 18% so với cùng kỳ đạt 223 tỷ đồng (nhưng vẫn giảm 12% so với quý trước do nhiều chi phí hoạt động thường được ghi nhận vào Q4 hàng năm).

Nếu GMD đạt được dự báo quả này, lợi nhuận thuần cả năm 2023 sẽ đạt 2.362 tỷ đồng, tăng trưởng 134%, nhờ khoản lãi 1,4 nghìn tỷ đồng từ thương vụ thoái vốn cảng Nam Hải Đình Vũ (NHĐV). Nếu loại trừ khoản lãi không thường xuyên này, lợi nhuận HĐKD cốt lõi ước tính đạt 936 tỷ đồng (giảm 20% so với cùng kỳ) do nhu cầu toàn cầu ảm đạm. Trong năm 2022, GMD đã ghi nhận tổng cộng 175 tỷ đồng chi phí trích lập dự phòng cho dự án đầu tư & lỗ tỷ giá.

HSC dự báo sản lượng hàng hóa qua cảng GIL sẽ tiếp tục tăng trưởng mạnh trong năm 2024 nhờ sản lượng hàng hóa qua các cảng ở khu vực CMTV phục hồi. Cùng với giá dịch vụ xếp dỡ tăng lên nhờ Thông tư mới, chúng tôi dự báo lợi nhuận HĐKD cốt lõi của GMD sẽ tăng trưởng lần lượt 25% & 26% đạt lần lượt 1.167 tỷ đồng & 1.465 tỷ đồng trong năm 2024 & 2025.

VSC: HSC dự báo lợi nhuận thuần Q4/2023 của VSC sẽ đạt 41 tỷ đồng (giảm 22% so với cùng kỳ) với sản lượng hàng hóa qua cảng giảm và chi phí lãi vay tăng lên do nợ vay tăng cao để tài trợ cho khoản đầu tư vào cảng NHĐV.

Cho năm 2023, HSC ước tính lợi nhuận thuần đạt 122 tỷ đồng (giảm 61% so với cùng kỳ) chủ yếu do lỗ (ước tính khoảng 30 tỷ đồng) từ các dự án đầu tư mới và chi phí tài chính tăng lên. Nếu loại trừ những khoản lỗ này (cũng như các khoản mục không thường xuyên trong năm 2022), lợi nhuận HĐKD cốt lõi giảm 54% so cùng kỳ trong năm 2023.

HSC giữ nguyên dự báo năm 2024-2025 trong báo cáo này.

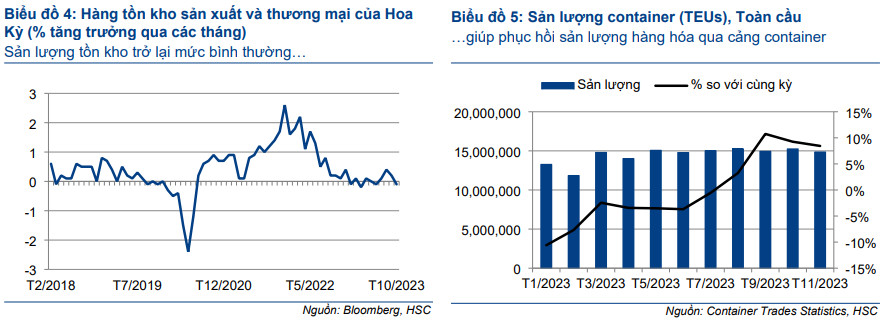

Định giá và khuyến nghị

GMD: HSC duy trì khuyến nghị Mua vào đối với GMD, lựa chọn hàng đầu của chúng tôi, đồng thời giữ nguyên giá mục tiêu là 91.000đ, tương đương tiềm năng tăng giá 27%. Sau khi giá cổ phiếu tăng 8% trong 3 tháng qua, GMD đang giao dịch với P/E trượt dự phóng 1 năm là 20 lần, cao hơn một chút so với bình quân 4 năm ở mức 17,3 lần nhưng chúng tôi tin rằng GMD xứng đáng được định giá lại ở mặt bằng cao hơn nhờ triển vọng lợi nhuận tăng trưởng mạnh mẽ & bền vững.

GMD sở hữu cảng tại 3 miền Việt Nam và là doanh nghiệp khai thác cảng biển tư nhân lớn nhất tại Việt Nam với hệ thống cảng biển & logistic tích hợp giúp giảm thiểu tác động tiêu cực từ sự sụt giảm nhu cầu toàn cầu nhờ thị trường xuất khẩu đa dạng. Theo đó, KQKD của GMD thường vượt trội so với toàn ngành với sản lượng hàng hóa qua cảng tăng trưởng mạnh hơn trong giai đoạn nhu cầu phục hồi hoặc sản lượng hàng hóa qua cảng giảm nhẹ hơn trong giai đoạn khó khăn. Trong dài hạn, GMD có các dự án đầu tư mới tại các địa điểm chiến lược – bao gồm cảng Nam Đình Vũ giai đoạn 3 và Gemalink giai đoạn 2 – dự kiến đi vào hoạt động trong năm 2025-2026 – sẽ giúp Công ty duy trì tăng trưởng lợi nhuận mạnh mẽ & bền vững.

VSC: HSC duy trì khuyến nghị Bán ra với giá mục tiêu là 19.364đ (rủi ro giảm giá 37%). Sau khi giá cổ phiếu tăng 5% trong 1 tháng qua, VSC đang giao dịch với P/E trượt dự phóng 1 năm là 28 lần, cao hơn đáng kể so với bình quân kể từ tháng 1/2019 ở mức 17,4 lần. Trong khi đó, tình hình tài chính của VSC đang suy yếu vì nợ vay tăng cao trong khi công ty đang đầu tư thiếu hiệu quả với các dự án mới vẫn đang thua lỗ. Ngoài ra, rủi ro ở yếu tố quản trị doanh nghiệp vẫn là lo ngại lớn nhất của chúng tôi đối với VSC.

Nguồn: Research HSC

Tuyên bố miễn trừ trách nhiệm

Báo cáo này, Bản quyền thuộc về CTCP Chứng khoán Thành phố Hồ Chí Minh (HSC), được HSC hoặc một trong các chi nhánh viết và phát hành để phân phối tại Việt Nam và nước ngoài; phục vụ cho các nhà đầu tư tổ chức chuyên nghiệp là khách hàng của HSC. X-TEAM trích đăng báo cáo chỉ nhằm mục đích cung cấp thông tin và nhà đầu tư chỉ nên sử dụng báo cáo phân tích này như một nguồn tham khảo. X-TEAM sẽ không chịu bất kỳ trách nhiệm nào trước nhà đầu tư cũng như đối tượng được nhắc đến trong báo cáo này về những tổn thất có thể xảy ra khi đầu tư hoặc những thông tin sai lệch về doanh nghiệp.